الصكوك كأصل من أصول محفظتك

Invalid Date

10 دقائق

كيف للصكوك أن تكون أصل من أصول محفظتك

تعتبر الصكوك احدى أدوات الدين الاستثمارية، وتعرف على انها شهادات مالية متساوية القيمة تمثل حصص شائعة في أصل قائم او سيتم إنشاؤه من حصيلة الاكتتاب وتتوافق مع الشريعة الاسلامية.

تختلف أدوات الدين عن الأسهم في هيكلها، عوائدها، واعتباراتها القانونية. وتتميز أدوات الدين بوجود مدة زمنية محددة لسداد أصل الدين مع جدول زمني متفق عليه للدفعات الدورية تمكن المستثمر من القدرة على حساب عوائده والتنبؤ بأرباحه.

يعد المستثمر في الأسهم مالكاً لحصة في الشركة اما المستثمر في أدوات الدين فيعتبر دائناً للشركة تنتهي علاقته بها عند حصوله على مستحقاته، ولهذا فالاستثمار في أدوات الدين عموماً يحمل مخاطر اقل من الأسهم.

عند اتخاذ القرارات الاستثمارية لابد من الاخذ بعين الاعتبار التنويع بين الأصول؛ والتنويع هو أسلوب يقلل المخاطر من خلال تخصيص الاستثمارات في مختلف الأدوات المالية التي تتفاعل بشكل مختلف عند مواجهة نفس الحدث.

لكل أصل خصائص تختلف عن باقي مكونات المحفظة في حدة التذبذب أي المخاطر والعوائد. وفي وقت معين، أي نوع من الأصول قد يقود السوق بينما يتخلف الآخرون عن الركب، ولكن في محفظة متنوعة غالباً ما يقابل الانخفاض في أصل نمواً وارتفاعاً في آخر.

ولأدوات الدين أثر لا يقل أهمية عن باقي الأصول فهي تقدم للمحفظة استقراراً نسبياً من خلال عوائد منتظمة في أحسن الأحوال؛ وأولوية المطالبة في الحقوق عند افلاس المدين في أسوئها.

وتتعدد أنواع أدوات الدين منها السندات، اذونات الخزينة، والصكوك. تتميز الأخيرة بتوافقها مع الشريعة الإسلامية ومنها يمكن للمستثمر ان ينتفع بدفعات دورية معلومة الأجل والقدر وتحقيق مزايا التنوع الاستثماري.

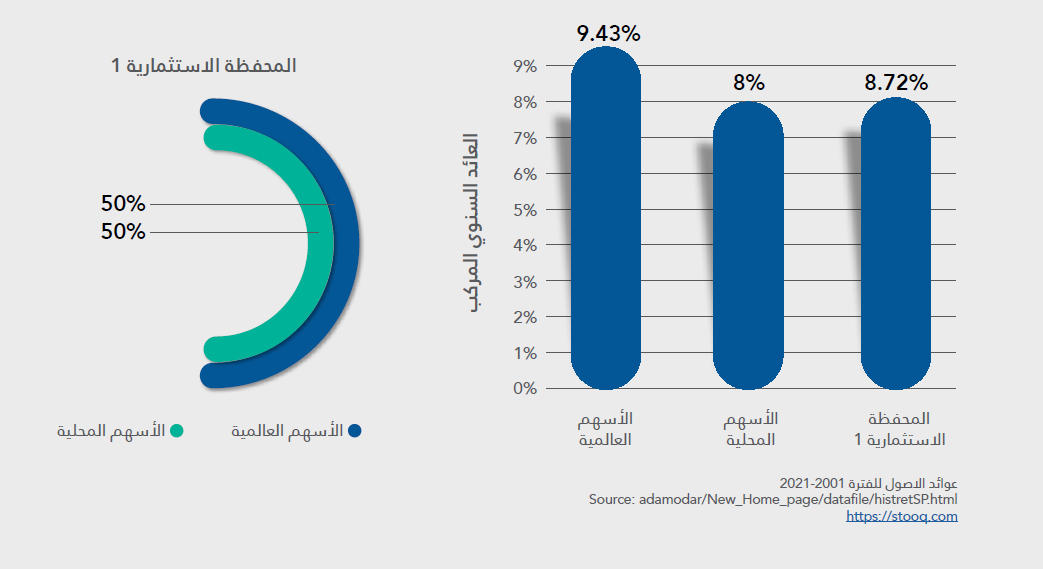

توضح السيناريوهات التالية أثر وجود أدوات الدين في المحفظة:

المشهد الأول

يستعرض المشهد الأول محفظة استثمارية مكونة من أسهم فقط ويلاحظ بها ارتفاع العوائد مقارنة بالمحافظ الاستثمارية الأخرى، لكن بسبب وجود الاسهم في المحفظة فقط حتى وإن كان هناك تنويع بين الأسواق المحلية والعالمية الا ان مخاطرها عالية جداً.

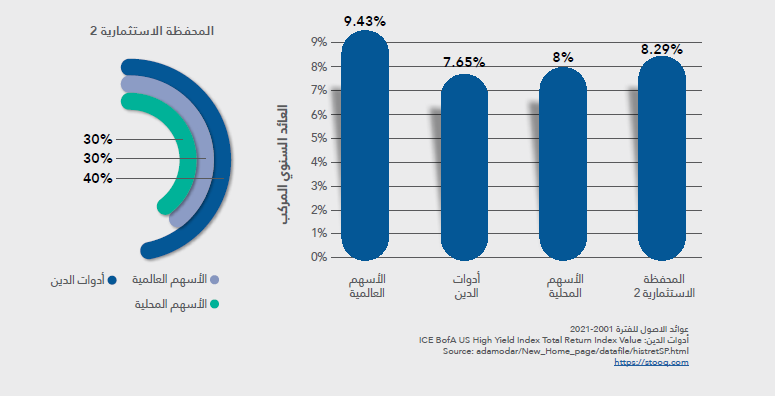

المشهد الثاني

اما المشهد الثاني فيظهر محفظة تتكون من الأسهم وأدوات الدين، والتي بدورها أي أدوات الدين حافظت على عوائد مرتفعة في حدود مخاطر اقل كما يظهر في الشكل (4) والذي يعرض مخاطر المحفظة.

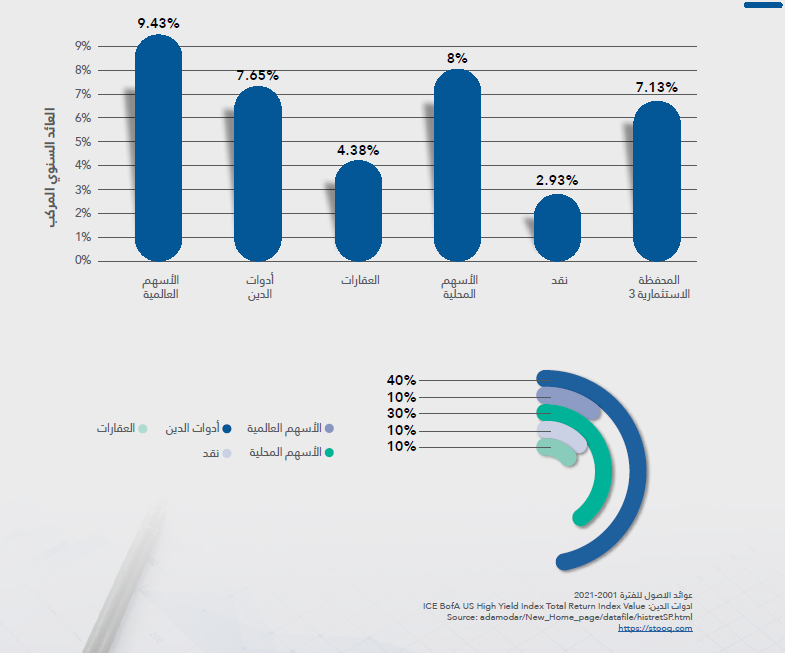

المشهد الثالث

في المشهد الثالث فتتكون المحفظة الاستثمارية من خمسة أصول مكونة حسب التقسيم في الشكل التالي، وبسبب زيادة التنوع في الأصول انخفضت المخاطر عن المحفظة الاستثمارية الثانية مع انخفاض في العوائد نظراً لطبيعة الأصول المضافة في هذه المحفظة (النقد والعقارات) وأنها لا تمنح عوائد عالية.

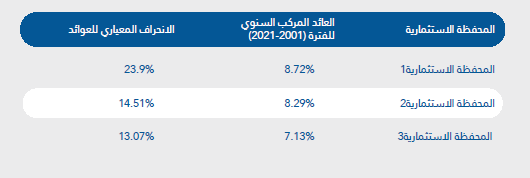

واخيراً عند المقارنة في المحافظ الاستثمارية الثلاثة يظهر جلياً أثر التنوع الاستثماري في المحافظة على العوائد وانخفاض المخاطر الاستثمارية والمقاسة بالانحراف المعياري. ويعرف الانحراف المعياري على انه مقياس للتشتت، فالتذبذب العالي عند الارتفاع او الانخفاض يرفع الانحراف المعياري للأصل او المحفظة وبالتالي ترتفع المخاطر.

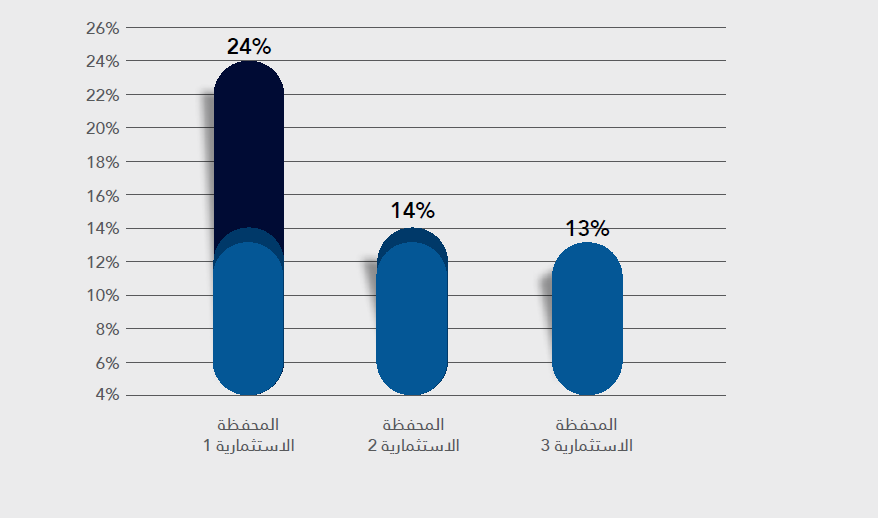

يبين الجدول التالي العائد المركب السنوي والانحراف المعياري للمحافظ الاستثمارية للفترة (2001-2021)

الانحراف المعياري للعوائد

في الرسم البياني نستعرض مخاطر المحافظ الاستثمارية. من الطبيعي ان تكون المحفظة الاستثمارية 1 هي اعلى المحافظ خطورة لما ذكرناه سابقاً انها تحتوي على أصل واحد فقط وهي الأسهم، تأتي بعدها المحفظة الاستثمارية 2 والتي خفضت المخاطر بشكل كبير مقابل حصول أدوات الدين على وزن فيها، ولا تبتعد المحفظة الاستثمارية 3 في المخاطر عن التي قبلها كونها نوعت في أصول المحفظة هي الاخرى.

المخاطر

#شارك المدونة: